Le ralentissement de l’économie à la suite de la pandémie de Covid au cours des deux dernières années semble avoir touché les micro, petites et moyennes entreprises (MPME) malgré le lot de plans et de packages de restructuration de prêts annoncés par la Reserve Bank of India (RBI) et le gouvernement.

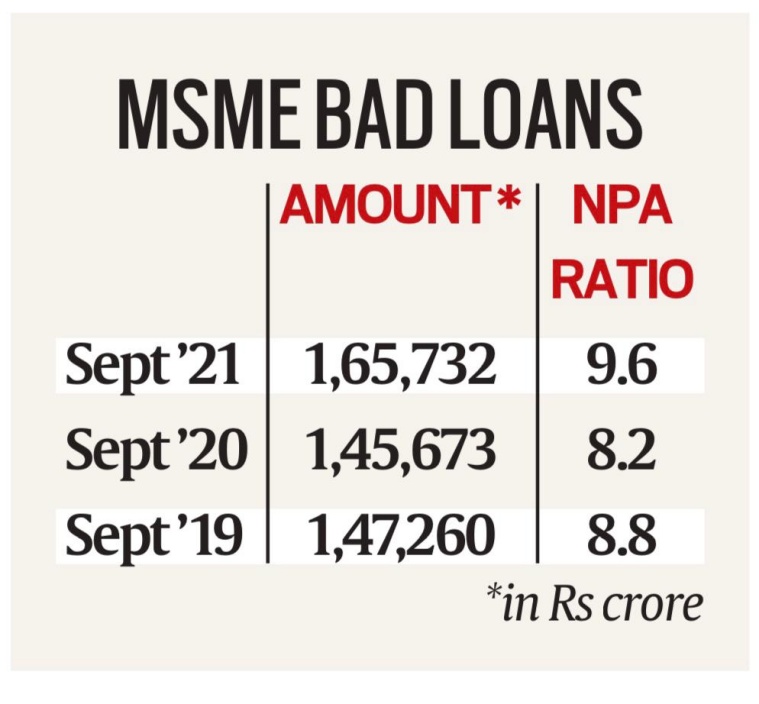

Le total des actifs non performants (NPA) des MPME, ou des prêts non performants de ces entreprises, a augmenté de Rs 20 000 crore à Rs 1 65 732 crore en septembre 2021 contre Rs 1 45 673 crore en septembre 2020, a-t-il indiqué. Bank of India a déclaré en réponse à la demande de droit à l’information (RTI) de The Indian Express.

Selon la Reserve Bank of India, les créances douteuses aux MPME représentent désormais 9,6% du total des avances de Rs 17,33 crore contre 8,2% en septembre 2020. En fait, les créances douteuses aux MPME ont diminué de Rs 1,47.260 crore ( 8,8 % (des avances) en septembre 2019, pour rebondir à nouveau en 2021.

Les banques du secteur public représentaient la majeure partie des NPA à Rs 1,37,087 crore, dit RBI. Parmi les banques d’État, PNB NPAs MSME avait des NPA d’une valeur de Rs 25 893 crore en septembre 2021, suivie par State Bank of India Rs 24 394 crore, Union Bank Rs 22 297 crore et Canara Bank Rs 15 299 crore, selon la Reserve Bank of India .

Un prêt devient un actif non performant lorsque le principal ou les intérêts sont en souffrance après 90 jours.

L’augmentation des créances douteuses s’est produite même après que la Reserve Bank of India a annoncé quatre plans de restructuration de prêts pour les MPME en janvier 2019, février 2020, août 2020 et mai 2021. Des prêts d’un montant de 24,51 mille ont été restructurés à partir de comptes MPME d’une valeur de 1, Rs 16 332 crores dans le cadre de ces programmes. En vertu de la circulaire publiée en mai 2021 par la Reserve Bank of India, des prêts de Rs 51 467 crore ont été restructurés, selon le rapport « Trend and Progress in Banking » publié par la Reserve Bank of India.

Selon la définition de RBI, l’investissement de la petite unité ne doit pas dépasser Rs 1 crore et la taille de l’entreprise doit être Rs 5 crore, l’investissement des petites unités ne doit pas dépasser 10 crore et le chiffre d’affaires de l’entreprise doit être Rs 50 crore et l’investissement de la moyenne entreprise ne doit pas dépasser 50 crore et le chiffre d’affaires de 250 crore Rs.

Le secteur des micro, petites et moyennes entreprises a été parmi les secteurs les plus touchés par l’épidémie. Des milliers de micro, petites et moyennes entreprises ont été fermées ou malades après que le gouvernement a annoncé un verrouillage national strict en mars 2020 à la suite de la pandémie de Covid. Pour relancer l’activité, la Reserve Bank of India et le gouvernement ont introduit plusieurs mesures, notamment le programme de garantie de ligne de crédit d’urgence (ECLGS) qui a fourni des prêts non garantis de Rs 3 crore aux MPME et aux entreprises. La Reserve Bank of India a également élargi le programme de restructuration des prêts ponctuels pour les MPME sans déclasser les actifs et en autorisant les prêts bancaires aux institutions financières non bancaires (autres que les IMF) pour prêter à nouveau à l’agriculture, aux MPME et au logement afin de les classer comme priorité de prêt sectoriel (PSL)).

Des sources bancaires ont déclaré que les plans et les plans de restructuration ne profitent pas aux milliers d’unités déjà en difficulté. En effet, pour être éligibles au régime ECLGS, les comptes des emprunteurs doivent être inférieurs ou égaux à 60 jours en souffrance au 29 février 2020.

Selon le rapport sur la stabilité financière de la Reserve Bank of India, le crédit au secteur des MPME a ralenti (a/a) fin septembre 2021 par rapport à mars 2021. La baisse a été particulièrement perceptible dans le volume de sous-ticketing de Rs 25 crore dans les grands groupes bancaires.

Dans le cadre de l’ECLGS, des prêts allant jusqu’à Rs 2,82 crore ont été sanctionnés au 12 novembre 2021, dont Rs 2,28 crore (Rs 1,94 crore ont été décaissés par les banques commerciales, représentant 20,6% du crédit supplémentaire au cours de la période), il mentionné.

« Drogué des réseaux sociaux. Explorateur d’une humilité exaspérante. Nerd du café. Amical résolveur de problèmes. Évangéliste culinaire. Étudiant. »